Un matin, vous vous réveillez avec une douleur terrible au dos. Impossible de bouger. Le médecin vous met en arrêt pour trois mois. Votre première pensée ? « Comment je vais payer mes factures ? »

C’est la réalité brutale pour des millions de Français chaque année. En France, un actif sur deux sera en arrêt maladie de plus de 30 jours au cours de sa carrière. Et quand ça arrive, c’est la douche froide : la Sécurité Sociale ne verse que 50% de votre salaire brut, plafonné à environ 48 € par jour en 2026.

Faites le calcul : si vous gagnez 3 000 € net par mois, vous vous retrouvez à 1 400 € pendant votre arrêt. Et il faut quand même payer le loyer, les courses, l’école des enfants, le crédit… Bienvenue dans la galère.

Heureusement, il existe une solution : le maintien de salaire. C’est votre bouée de sauvetage quand la maladie ou un accident vous cloue au lit. Dans cet article, je vous explique comment ça marche vraiment, comment calculer ce que vous toucherez, et surtout comment ne pas vous faire avoir sur les délais et les franchises. Accrochez-vous, on va tout décortiquer.

Comment fonctionne la garantie maintien de salaire (sans langue de bois)

Le maintien de salaire, c’est simple : c’est une garantie qui complète les indemnités journalières de la Sécurité Sociale pour que vous conserviez entre 70% et 100% de votre salaire net pendant votre arrêt de travail.

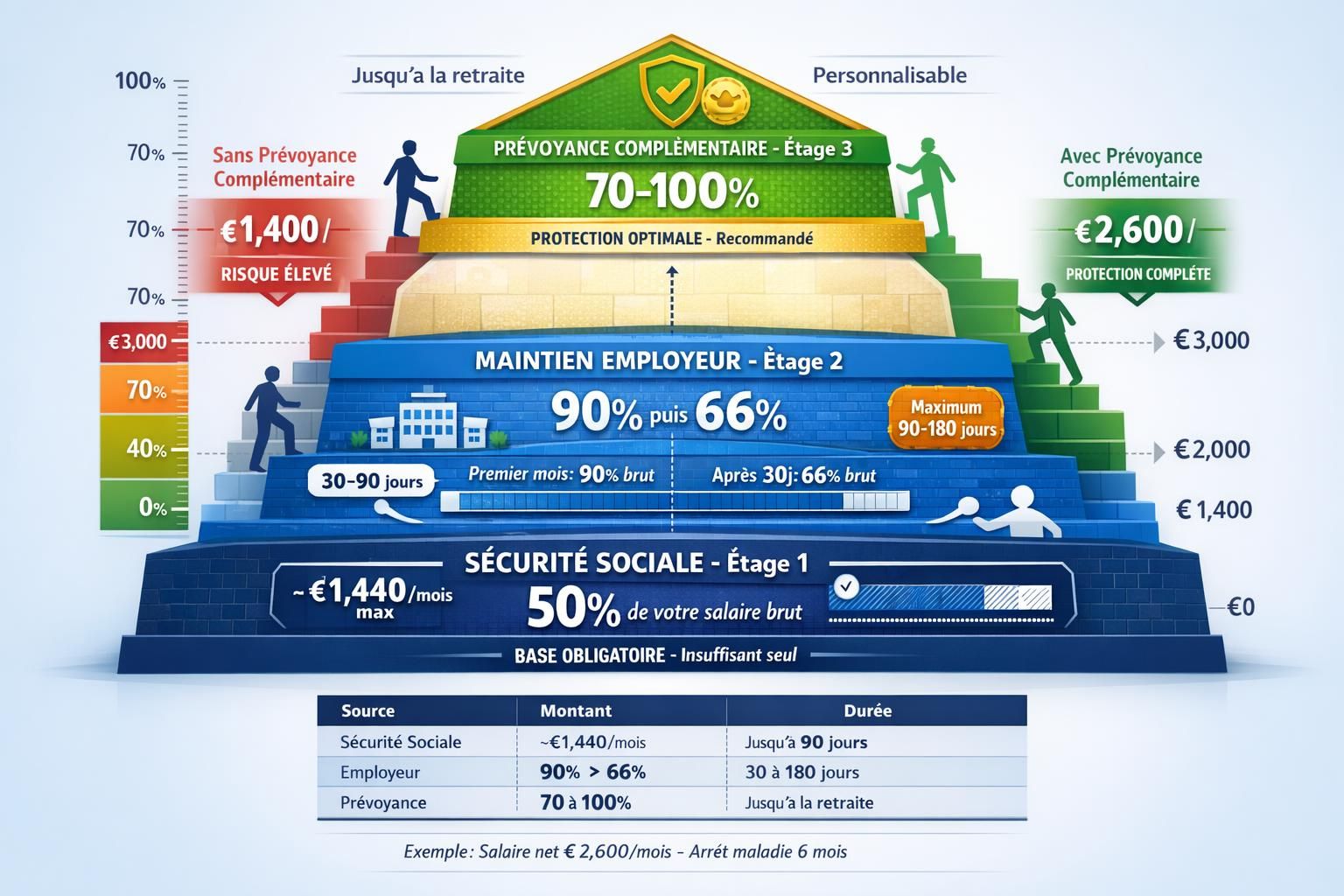

Le Système à trois étages

Quand vous êtes en arrêt maladie, trois sources peuvent vous verser de l’argent :

Étage 1 : La Sécurité Sociale (obligatoire)

- Verse 50% de votre salaire journalier de base

- Plafonné à ~48 € par jour (soit ~1 440 €/mois max)

- Démarre après 3 jours de carence

- C’est automatique, mais clairement insuffisant

Étage 2 : Le Maintien de salaire employeur (si salarié)

- Obligatoire pour tous les salariés après 1 an d’ancienneté

- Complète pour atteindre 90% du salaire brut pendant 30 à 90 jours, puis 66%

- Variable selon votre convention collective

- Gratuit pour vous, payé par l’employeur

Étage 3 : La Prévoyance complémentaire (optionnelle mais essentielle)

- Complète les deux premiers étages pour atteindre 80-100% du net

- Vous pouvez choisir le niveau de couverture

- Payante (cotisations mensuelles), mais indispensable pour une vraie protection

Point crucial : Beaucoup de gens pensent être couverts par leur employeur. Mais le maintien de salaire employeur ne dure que 90 jours maximum. Après ? C’est la Sécu seule, soit 50% de votre salaire. Pour un arrêt long, c’est catastrophique.

Délai de carence et franchise : Les pièges à déjouer absolument

C’est là que beaucoup de gens se font avoir. Deux termes qui se ressemblent mais qui peuvent vous coûter des milliers d’euros : le délai de carence et la franchise.

Le délai de carence : Le temps d’attente avant indemnisation

Le délai de carence, c’est le temps pendant lequel vous n’êtes pas encore indemnisé, même si vous cotisez déjà.

Pour la sécurité sociale :

- 3 jours de carence systématiques (sauf ALD – Affection Longue Durée)

- Vous ne touchez rien les 3 premiers jours d’arrêt

- C’est comme ça, point final

Pour votre prévoyance complémentaire :

- Ça dépend du contrat : peut aller de 0 jour à 90 jours

- Plus le délai est long, moins c’est cher… mais moins c’est protecteur

Mon conseil : Visez un délai de carence de maximum 15 jours sur votre prévoyance complémentaire. Certains contrats proposent même du « premier jour » pour les accidents (zéro carence). C’est plus cher, mais si vous vous cassez une jambe, vous êtes couvert dès le premier jour.

La franchise : Le délai avant démarrage des versements

La franchise, c’est différent. C’est le nombre de jours d’arrêt avant que votre assurance commence à vous verser de l’argent.

Exemple concret :

- Vous avez une franchise de 30 jours

- Vous êtes en arrêt 45 jours

- Votre assurance ne vous verse que 15 jours d’indemnités (45 – 30)

Le piège : Certains contrats cumulent délai de carence ET franchise. Résultat ? Vous pouvez attendre 45 jours avant de toucher le premier euro. Inacceptable.

| Type de délai | Sécurité sociale | Maintien employeur | Prévoyance complémentaire |

|---|---|---|---|

| Délai de carence | 3 jours | 7 jours (variable) | 0 à 90 jours (à choisir) |

| Franchise | Aucune | Aucune | 0 à 90 jours (à choisir) |

| Notre recommandation | – | – | Max 15-30 jours |

Alerte rouge : Fuyez les contrats avec franchise > 60 jours. À moins d’avoir une énorme épargne de précaution, vous allez morfler pendant deux mois sans rien toucher.

Calculer votre indemnisation réelle (avec un vrai exemple)

Bon, assez de théorie. Prenons un exemple concret pour voir ce que vous toucheriez vraiment en cas d’arrêt.

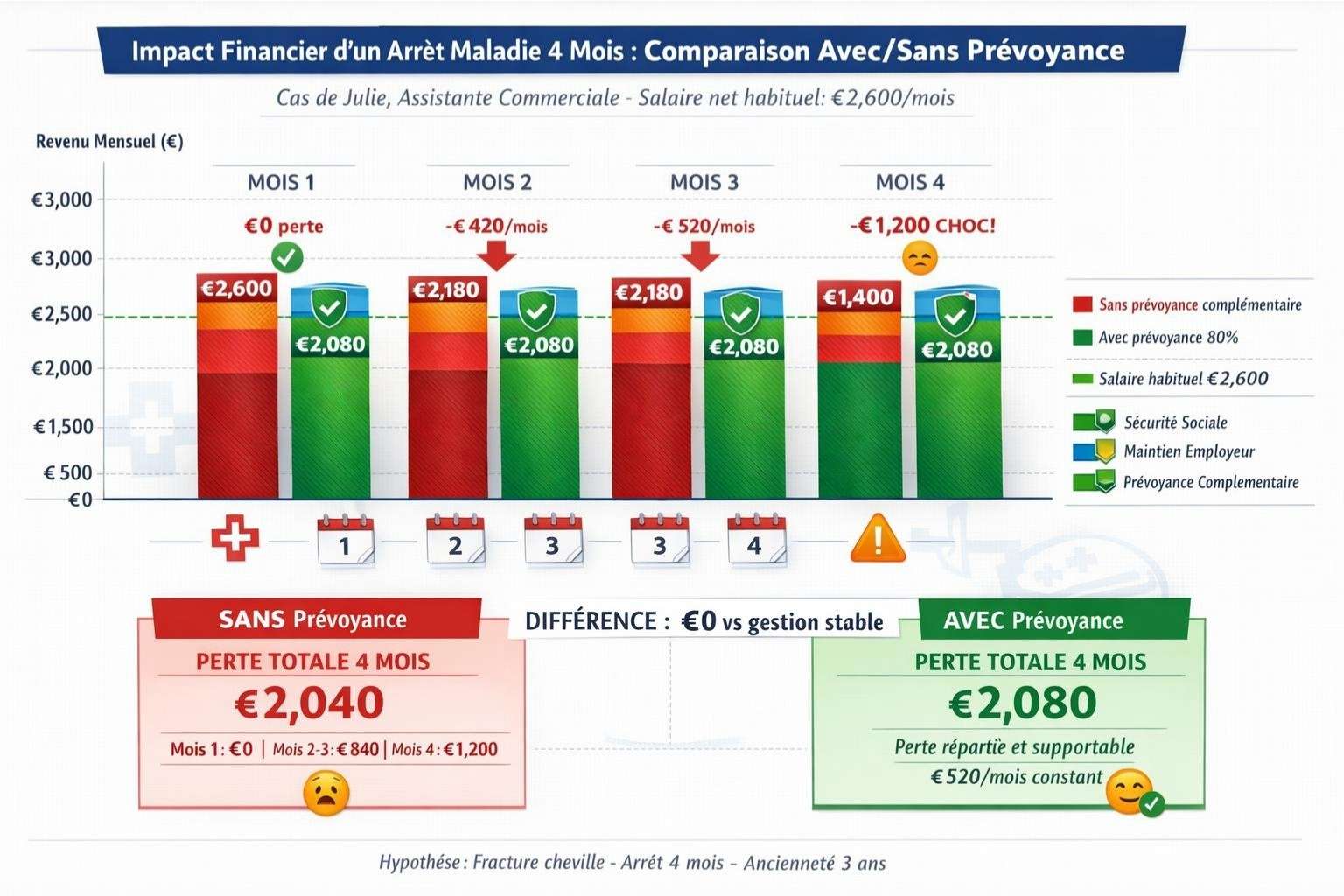

Cas pratique : Julie, assistante commerciale

Situation :

- Salaire net : 2 600 €/mois

- Salaire brut : ~3 300 €/mois

- Ancienneté : 3 ans

- Arrêt maladie : fracture cheville, 4 mois d’arrêt

Scénario 1 : Sans prévoyance complémentaire

| Période | Sécurité Sociale | Maintien Employeur | Total Reçu | Perte |

|---|---|---|---|---|

| Mois 1 | 1 400 € | 1 200 € (complément) | 2 600 € | 0 € |

| Mois 2-3 | 1 400 € | 780 € (66% après 30j) | 2 180 € | -420 €/mois |

| Mois 4 | 1 400 € | 0 € (fin maintien) | 1 400 € | -1 200 € |

| Total 4 mois | – | – | 8 360 € | -2 040 € |

Julie perd 2 040 € sur 4 mois. Ça fait mal.

Scénario 2 : Avec prévoyance à 80% du net

| Période | Sécu + Employeur | Prévoyance Complémentaire | Total Reçu | Perte |

|---|---|---|---|---|

| Mois 1-3 | 2 180-2 600 € | Complément pour 80% | 2 080 € | -520 €/mois |

| Mois 4 | 1 400 € | 680 € | 2 080 € | -520 € |

| Total 4 mois | – | – | 8 320 € | -2 080 € |

Avec la prévoyance, Julie maintient 80% de son salaire sur toute la période. La perte est répartie et supportable.

Maintien de salaire employeur vs Prévoyance : quelle différence ?

C’est LA confusion classique. Beaucoup de salariés pensent qu’ils ont déjà une prévoyance via leur employeur. Pas toujours vrai.

Le maintien de salaire employeur (obligatoire)

C’est une obligation légale pour tous les employeurs. Mais attention aux limites :

Les avantages :

- Gratuit pour vous

- Automatique dès 1 an d’ancienneté

- Complète bien la Sécu les premiers mois

Les limites :

- Durée très courte : 90 jours maximum en général (parfois 180 jours selon convention)

- Après, vous retombez sur la Sécu seule (50% du brut)

- Ne couvre pas les arrêts longs (cancer, dépression, accident grave)

La prévoyance collective entreprise

Certaines entreprises vont plus loin et proposent une prévoyance collective. C’est mieux, mais :

- Pas obligatoire (sauf si convention collective l’impose)

- Souvent insuffisant si vous avez un gros salaire ou des charges importantes

- Plafonnée (généralement à 3 × le PASS, soit ~12 000 €/mois max)

La prévoyance individuelle

C’est vous qui choisissez et payez. Pourquoi la prendre en plus ?

- Durée illimitée : couvre jusqu’à votre retraite si besoin

- Montant personnalisable : vous choisissez 70%, 80% ou 100% de maintien

- Pas de plafond : si vous gagnez 5 000 €/mois, vous êtes couvert sur 5 000 €

Mon conseil : Vérifiez d’abord ce que couvre votre employeur (demandez à votre RH). Ensuite, complétez avec une prévoyance individuelle pour combler les trous.

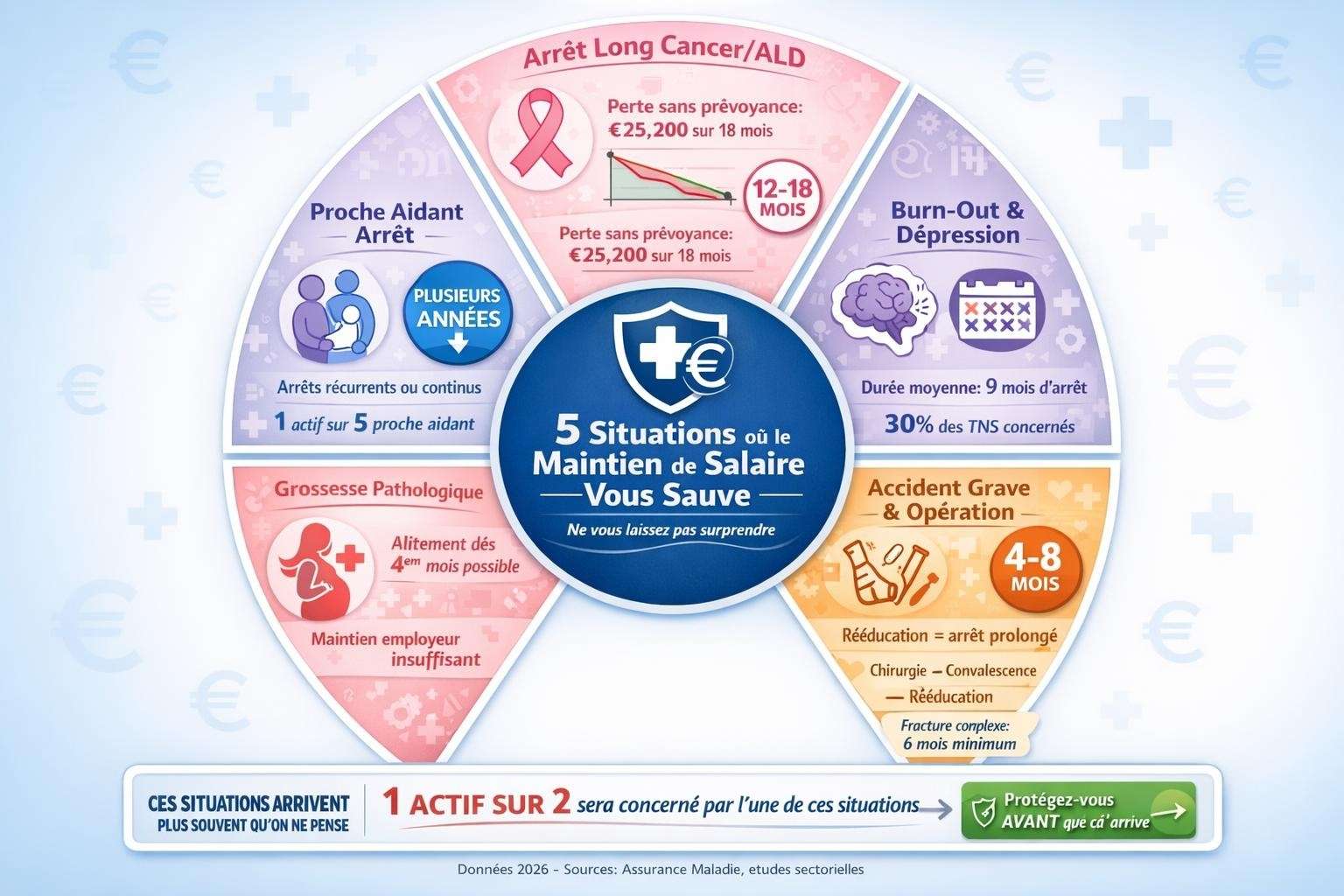

Les 5 situations où le maintien de salaire vous sauve la mise

Pour bien comprendre l’importance du maintien de salaire, voici 5 situations concrètes où ça fait toute la différence.

1. L’arrêt long pour cancer ou ALD

Le cas de Marc, 44 ans : diagnostiqué d’un cancer, en arrêt 18 mois pour chimio et rémission.

- Sans prévoyance : 1 400 € par mois pendant 18 mois après les 90 jours employeur

- Avec prévoyance 80% : 2 800 € par mois maintenu sur toute la durée

- Différence : 25 200 € sur 18 mois

2. Le Burn-out qui dure

Les arrêts pour dépression/burn-out durent en moyenne 6 à 12 mois. Bien au-delà des 90 jours de maintien employeur. Sans prévoyance, vous vous retrouvez en galère financière en pleine dépression. Le pire combo.

3. L’accident grave (fracture, opération)

Une fracture complexe, une opération du dos qui nécessite rééducation… Comptez 4 à 8 mois d’arrêt. Avec un maintien de salaire, vous vous concentrez sur votre guérison, pas sur vos factures.

4. La grossesse pathologique

Si votre grossesse se complique et que vous êtes en arrêt dès le 4ème mois jusqu’à l’accouchement, ça fait 5 à 6 mois. Le maintien employeur ne couvre que la moitié. La prévoyance fait la différence pour vivre sereinement cette période.

5. Le proche aidant en arrêt

Vous devez vous arrêter pour vous occuper d’un parent malade ou d’un enfant handicapé. Ces arrêts peuvent durer des années. Sans maintien de salaire complémentaire, c’est la précarité assurée.

Les pièges à éviter absolument

Avant de signer votre contrat de prévoyance, attention à ces pièges classiques.

Piège n°1 : les exclusions cachées

Certains contrats excluent :

- Les maladies du dos (lombalgie, hernie discale)

- Les troubles psychologiques (dépression, burn-out)

- Les maladies préexistantes

Le bon réflexe : Lisez VRAIMENT les exclusions. Si votre métier est stressant ou physique, assurez-vous que ces risques sont couverts.

Piège n°2 : La définition de l’incapacité

Certains assureurs ne versent qu’en cas d’incapacité totale (impossibilité complète de travailler). D’autres couvrent aussi l’incapacité partielle (vous pouvez bosser un peu, mais pas à 100%).

Privilégiez : Les contrats qui couvrent l’incapacité partielle. C’est plus fréquent que vous ne le pensez.

Piège n°3 : Sous-estimer vos besoins

Beaucoup choisissent un maintien à 50-60% pour payer moins cher. Erreur. Vos charges ne baissent pas de 40% quand vous êtes malade.

Le minimum syndical : 70% de votre salaire net. Idéalement 80-90% pour dormir tranquille.

Voilà, vous savez maintenant tout sur le maintien de salaire. Si je devais retenir une seule chose, ce serait celle-ci : le maintien de salaire employeur ne suffit presque jamais. Il est court (90 jours max), et après, c’est vous et la Sécu à 50%.

Pour un arrêt long (cancer, accident grave, burn-out), vous allez morfler sans prévoyance complémentaire. Et ça arrive plus souvent qu’on ne le croit : 1 personne sur 2 aura un arrêt de plus de 30 jours dans sa carrière.

Alors oui, ça coûte entre 20 et 60 € par mois selon votre profil. Mais franchement, c’est le prix d’un abonnement streaming ou de deux sorties au resto. Et la tranquillité d’esprit que ça apporte ? Impayable.

Ne faites pas l’erreur de vous dire « ça n’arrive qu’aux autres ». Les gens qui se retrouvent en galère financière après un arrêt maladie, ils pensaient tous la même chose. Jusqu’au jour où ça leur est tombé dessus.

Pour comprendre comment le maintien de salaire s’inscrit dans une stratégie de protection globale (incluant invalidité, décès, dépendance), je vous recommande de lire : Assurance Prévoyance 2026 : Le Bouclier Indispensable pour Sécuriser votre Famille et vos Revenus. Vous y découvrirez comment articuler toutes les garanties pour une protection complète.

Et si vous voulez aller plus loin sur le sujet de l’invalidité permanente (quand l’arrêt de travail devient définitif), consultez : Invalidité Permanente : Comment Maintenir votre Niveau de Vie quoi qu’il Arrive. Vous y trouverez tout ce qu’il faut savoir sur la différence entre incapacité temporaire et invalidité, et comment vous protéger dans les deux cas.

Protégez-vous maintenant. Votre équilibre financier en dépend.